耀途资本白宗义:以色列投资70%以上靠并购退出

耀途资本是一家2015年成立的中以跨境投资机构,专注于中以技术创新驱动的物联网、企业级服务以及消费升级、互联网金融等商业模式创新项目的战略投资。耀途资本创始合伙人白宗义拥有十年以上中国与以色列高科技行业风险投资与产业从业经验。他分享了以色列天使投资的概况。在国内投资界,募投管退四个环节中,最受重视的是募投,管退常常被忽略。其中退出被谈论最多的就是上市和项目倒闭收不回。但是以色列的投资却高达70%以上是并购退出。股融易希望以色列的创投情况可以帮助大家更了解退出。

以色列的疆域非常小,周围以敌对的阿拉伯国家为主,农业非常发达。同时,以色列在科技及创新创业方面有多项成就全球领先:人均研发支出占GDP的份额世界第一,人均风险投资(VC)额世界第一,科技人员或工程师占总人口的比例世界第一,在纳斯达克上市的公司数量仅次于美国和中国,大概有300家跨国500强企业在以色列设立有研发中心和分公司。

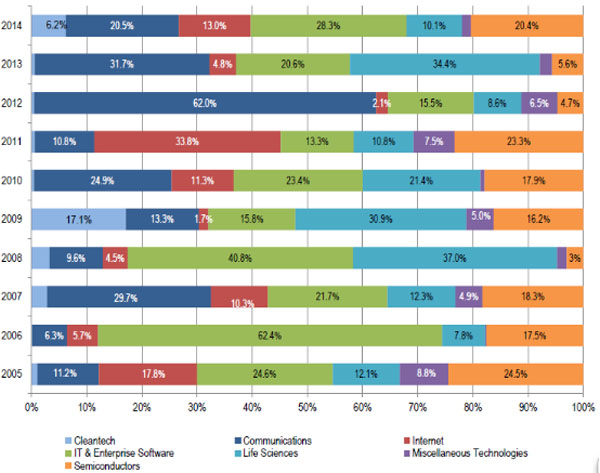

1999-2014年 以色列的创业投资退出情况分析

分析1999年 到2014年,以色列创投投资成功退出的数据,我们可以对以色列股权投资市场有一个非常清楚的认知。截止到2014年 底,这15年 间以色列共创立了10,185家初创公司,有4,358家已经死掉,占比42.8%;有5,347家公司还在运营之中,可能活得非常不错也可能活的很差,占比52.5%;有480家公司成功在纳斯达克上市或者被巨头收购,占比4.7%。成功比例不是很高,但是相比中国而言是非常高的。

真正在以色列做VC或者天使投资,通过IPO退出的比例是不高的。我们通过对2014年 十大退出案例的分析发现,除了做辅助驾驶的Mobileye单独在纽交所上市之外,第二到第十名都是被微软等顶尖公司并购。这些公司之所以被并购,是因为他们的技术含量非常高,以色列市场很小,而谷歌、苹果等世界级巨头企业面对的是全世界的市场,拥有非常强的产业链,当这些巨头收购了以色列公司之后,可能把这个细分领域的技术整合到全球的产业链里,就会发挥非常重要的作用。但是在中国,目前大部分移动互联网做的是B2C的模式,最终赢者通吃,流量为王,第三、第四被收购的价值都没有了,投资下注的成功机会比较渺茫。

中国每年有这么多新公司注册,但是真正能做到IPO的非常少,从天使轮到A轮、B轮、C轮、上市,整体的转化率在急剧下降。所以过去两、三年,尤其是去年,中国的互联网创业公司,在资本寒冬的大环境下,即使能活下来的也是抱团发展,比如优酷与土豆、滴滴与快的、美团与大众点评等。资本寒冬的时候,如果不合并抱团取暖,其单独融资难度都非常大,现在很多貌似已经接近成功了,但是他们现在还在不断整合,希望获取更多融资。

兼并收购活跃

以色列的并购市场非常活跃,从2005年 到2014年,大概一半的以色列上市公司是选择在美国纽交所或者纳斯达克上市。以色列本地唯一的证券交易所——特拉维夫证券交易所——相对来说比较活跃,但是一般规模体量比较大的高科技公司都会选择在美国上市,美国资本市场对以色列公司来讲是最有吸引力的,而且交易量很活跃。

以色列高科技公司的并购市场相对保持平稳,从2005年 到2014年,平均每年86家以色列公司被巨头收购;从交易金额的占比来看,以色列并购市场80%的交易额源自于估值区间在1亿美元以上项目退出,占比超过80%,其中1-5亿美元占比44%,单个标的5亿美元以上的交易比例超过36%;43%的并购案例之前获得过VC投资,其中交易金额在1-5亿美元的案例,超过65%的公司获得VC投资。

Googel、IBM、 思科、微软等很多的互联网巨头都在以色列进行了数十起的兼并、收购,大家如果到以色列北部的赫兹利亚,会感觉好像到了硅谷,因为你会看到苹果大楼、微软大楼……,完全感觉不到自己身处在地中海沿岸的国家。中国公司在以色列的投资还是侧重于收购一些相对比较成熟、有一定收入规模的公司,有利润最好,包括光明集团191亿人民币收购了当地最大的乳业公司;复星集团这两年在以色列收购了三家公司,作为投资控股集团,复星通过资本的力量布局了很多的产业。因为保险资金的成本相对较低,所以复星最近在以色列控股了一家保险公司,2013年 复星医药携手复星—保德信中国机会基金共同出资2.2亿美元完成收购以色列AlmaLasers。很多大企业和产业资本在以色列收购公司并不是以盈利为目的,他们可能在美国、中国有很大的市场,但是需要突破新的技术,通过在以色列收购一家公司或者自己组建一家公司,完全可以把它定义为研发中心,虽然成本比较高,但对于整个集团战略、技术层面的布局来讲是非常有利的。现在中国的公司真正消化以色列科技的能力还相对欠缺,但是像小米、阿里巴巴、百度、腾讯、360等企业都在以色列布局了一些高新技术,把领先的以色列创新和技术融入到整个产业链当中。

投资以色列公司,70%以上的退出渠道是并购,目前加拿大和美国为代表的北美地区收购方占了50%左右。

兼并收购退出回报倍数

下面这张图是以色列公司被收购之后,投资人实现的回报的倍数,这个参考数据大家应该会比较感兴趣。图中绿色线是指公司被收购之前拿到了VC的投资,红色线是指整体的平均情况。尽管每年有波动,但总体来说VC投资过的高科技公司被收购的平均回报倍数在3.5倍左右,大概7到10年 的回报期。以色列有很多公司在收购之前是没有拿到VC投资的,以色列很多创业者是连续创业者,行业经验丰富,多数为了所谓的理想去做一些创新的事情,并不是把财务回报的最大化放在第一考虑。但是在中国,整个资本市场比较狂热,B2C模式都在补贴推广,真正技术驱动的高壁垒项目不多,创业者愿意花很长的时间周期在技术方面做研发的环境还不具备。

在以色列相对比较专业和优秀的VC,其年化投资回报率大概15%以上。LP以专业的投资人群体为主,基金的投资回报周期较长,多数在10年 的投资退出期,VC市场无论是投资、退出(IPO或收购)相对国内的市场,比较稳定。

以色列退出细分行业排名

从IPO角度来说,软件行业在2014年 有29个退出案例,占总退出金额的28.3%,是2006年 以来软件行业最好的退出年份。以色列现在软件行业占据了VC或者天使投资的主要方向,无论是基于SaaS的B2B企业级服务,包括金融科技(FinTech),网络安全等细分行业,基本上是为2B的大型企业来提供垂直细分的解决方案,硅谷也是如此。

通信行业连续两年占据退出行业排名第二位,占总退出金额的20.5%。通信行业主要包括芯片,以及针对不同细分行业的传感器,通信解决方案等。

第三是半导体,占总退出金额的20.4%,去年因为全球第一家做辅助驾驶的Mobileye上市,IPO融资金额比较高,拉高了这个细分的比例。

大家应该能看到,互联网和移动互联网在以色列整体退出行业分布中只占10%左右,甚至有的年份是个位数,。但是大家如果把中国的早中期风险投资案例全部拉开看,移动互联网以及互联网+d相关的项目投资占比会在50%-60%,比如020、社交等行业,但是这些行业投资成功率是非常低的。

相关资讯

更多 »