高成长企业估值的几个办法(三)净现值法

净现值法是目前最常见、最传统的用贴现现金流来估值的方法。从技术上来说,似乎用贴现现金流来估值是最完美的,也不像比较法那么主观。那么现金流是怎么计算的呢?有一点需要提醒的是,贴现率(也就是我们所说的加权平均资本成本,即WACC)的计算已经考虑了因支付的利息而产生的税务抵扣的好处(即税盾)。为了避免双重计算税盾,不能将支付的利息从现金流的计算中减除:

现金流t=EBITt×(1-a)+折旧t–资本支出t-净营运资金的追加t

其中:EBIT=息税前利润,

a=企业所得税率,

t=年份。

下一步,我们就要计算终值,通常我们用永续年金法来估算一个企业的终值。

终值T=现金流T×(1+g)(r-g)

其中:g=假设永续增长率,

r=贴现率,

T=终止年。

如果我们预测现金流的增长和通货膨胀率一致的话,那么永续增长率应该和通货膨胀率一致。下一步,我们就可以计算净现值了。

净现值=[现金流1/(1+r)]+[现金流2/(1+r)2]+…+[(现金流T+终值T)/(1+r)T]

其中:r=贴现率

那么WACC该怎么算呢?

r=(D/V)×rd×(1-a)+(E/V)×re

其中:rd=负债贴现率,

re=股权贴现率,

a=企业所得税率,

D=负债现值,

E=股权现值,

V=D+E。

负债贴现率(负债成本)计算与股权贴现率(股权资本成本)计算比较的话就直接多了,通常是公司所支付负债的市场利率。上面讲到公司从税盾里获得收益,那么净负债成本应该是所付利息减去税务节省。那么税后的负债成本即为rd×(1-a)。和负债不同,股权没有一个必须支付的固定价格,但这并不意味着没有资本成本。股东们肯定期望一定的投资回报,要不然投资就没有意义了。从公司的角度来看,股东期待的投资回报就是资本成本,因为如果公司没有满足股东的回报,股东们就会将股权卖掉。所以,资本成本就是为了满足股东来维持股价的成本。资本成本一般用资本资产评价模型(CAPM)来计算:

re=rf+β×(rm-rf)

其中:re——股权贴现率(资本成本);

rf——无风险折现率,比如说国债利息,应该没什么信用风险,动乱国家除外;

β——公司的股价走势和市场的关系系数;

rm-rf——市场风险溢价,不言而喻,股东所期待的回报一定是大于无风险折现率。

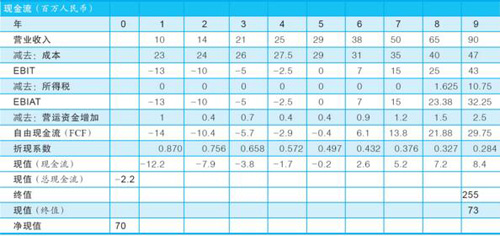

以上已大大简化过的纯理论数学模型估计让大家看得血都冒出来了,我们还是继续讲故事吧。二百六科技有限公司自从收购了同行二百七公司之后,决定摒弃其集团式多种经营的策略,而专注于主要业务的发展。经过多轮探讨,决议将公司旗下初创设备公司十三幺出售。于是二百六公司的B同学找到了秀红资本的合伙人A同学研究,A同学决定用净现值法来给十三幺估值。首先必须对十三幺未来几年的经营状况进行预估(数据以百万元人民币计算),如表1-5所示。

估值立论的前提和实际运行情况:

①十三幺有1000万元的亏损,根据会计准则,可以结转到下个年度,去抵消未来的收入。另外,十三幺在未来几年还会继续亏损,这些亏损都可以继续结转到下个年度。

②企业所得税率为25%。

③十三幺没有长期负债。

④市场上五家类似高科技设备企业的平均无杠杆β是1.2。

⑤10年国库券收益率为6%。

⑥资本支出和折旧一致。

⑦市场风险溢价根据公司设立的地点,目标市场的特征等风险定为7.5%。

⑧净营运资金的需求假设为销售额的10%。

⑨EBIT预计在第9年后永续每年增长3%。

A同学根据以上假设,计算出加权平均资本成本(WACC)

r=(D/V)×rd×(1-a)+(E/V)×re

=0+100%×[6.0+(1.2×7.5)]

=15%

A同学再计算现金流,如表1-6所示。

经以上计算得出,十三幺的净现值为0.7亿元人民币,终值则是这样计算的:

终值T=[现金流T×(1+g)]/(r-g)

=29.75亿元×(1+3%)/(15%-3%)

=2.55亿元

然后,A同学根据贴现率和永续增长率的变动,做了一个敏感性分析(见表1-7)。这个敏感性分析给出了一系列的公司价值(从0.55亿元到0.95亿元)。A同学将敏感性分析得到的9个估值做了一个加权平均,得出十三幺的价值大约为0.72亿元人民币(见表1-7)。

A同学发现,早期的负向现金流以及数年后才出现的正向现金流对贴现率和永续增长率的变化非常敏感。A同学虽然用了净现值法作为估值的第一步,但他意识到他必须用其他方法来进行修订。这样看来,净现值法也不完美,它有许多这样那样的问题。比如说:

我们不可避免地需要用β来计算贴现率。既要找到相像的公司,还有着类似的特征,这比登月还难,更何况还要找到它们的β。

在涉及那些初创公司的估值时,通过净现值法进行估值同样也是困难的,因为这些企业没有悠久的历史,其盈利前景具有不确定性。它们在最初几年往往是负向现金流,而正向现金流又比较遥远。导致大部分的公司价值留在终值,而这个终值又对永续增长率和贴现率特别敏感。

我们也有必要讨论β是不是来测量公司的风险的最好方式,我认为,用账面市值比可能会更加合适。不管如何,A同学决定再用一个新的估值方法重新测算一下十三幺的价值,欲知后事如何,to be continued……

本文摘自《估值就是讲故事》一书,作者Dr.2毕业于第二军医大学,临床硕士,从医10年,2011年获得国家公派资助赴瑞士留学一年。互联网医疗方面资深专家,多家机构的医疗行业研究员,Medicool医库软件董事长,财经作家,其作品还有《反精益创业》《移动医疗那点事》等。转载已经获得作者授权。

相关资讯

更多 »