解析多面高瓴资本:要么不出手 一出手就是大手笔

股融易注:高瓴资本是一家专注于长期结构性价值投资的投资公司,由张磊先生创立。目前已发展成为亚洲地区资产管理规模最大的投资基金之一。

高瓴资本集团(以下简称“高瓴”)是一家低调的投资机构,很少对外发声,即使是其创始人兼CEO张磊出现了“网传绯闻”,也没有去辟谣。

同时,高瓴是一家声名显赫的投资机构,腾讯、滴滴、京东、美团、去哪儿、摩拜单车等诸多互联网领域知名企业背后,都有高瓴的身影,尤其是2005年第一笔投资投给腾讯并长期持有到现在的故事,在业内广为流传。

过去,高瓴不仅关注高科技,也将目光锁定在传统行业。刚刚过去的2017年,高瓴更注重科技创新与传统行业的结合,不仅巨资控股百丽国际这样的传统鞋业,也大力投资了一些以人工智能、智能出行等为代表的科技创新项目。

根据其官网描述,高瓴是一家专注于长期结构性价值投资的公司,由张磊于2005年创立,从耶鲁基金的David Swesen手中获得2000万美元。而今,公开资料显示,截止2017年6月,高瓴管理基金规模约300亿美元,增长了1500倍。正如官网所述,高瓴“现已成为亚洲地区资产管理规模最大的投资基金之一”。

自创立之初,高瓴资本就走全阶段投资的策略,覆盖从天使/VC/PE到二级市场。梳理其投资项目可以看出,高瓴资本信奉价值投资,在投资风格上不跟风口,项目少而精,常常出大手笔,且持有时间比较长。

要么不出手 一出手就是大手笔

高瓴资本拥有双币基金,不缺资金。在2005年成立之后,高瓴资本初期主要为美元投资。从注册成立时间来看的话,从2013年起,高瓴就开始成立人民币基金管理公司。

从投资数目来看,十余年来投资数目并不多,不完全统计,约90个。其中,很多都长期持有,12年前,高瓴就押宝当时估值只有20亿美元的腾讯,12年后的今天,腾讯市值已经超过4000亿美元,高瓴仍持有。

从投资阶段来看,高瓴覆盖种子轮至D轮;而从投资历史来看,更喜欢投资A轮。

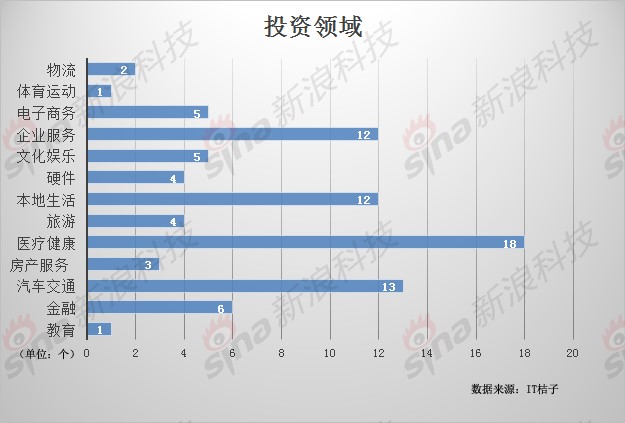

根据不完全统计,高瓴资本十几年来投资项目甚至不过百,约为98个。从过往项目来看,高瓴资本比较喜欢投资的领域包含医疗健康、汽车交通、本地生活、企业服务。

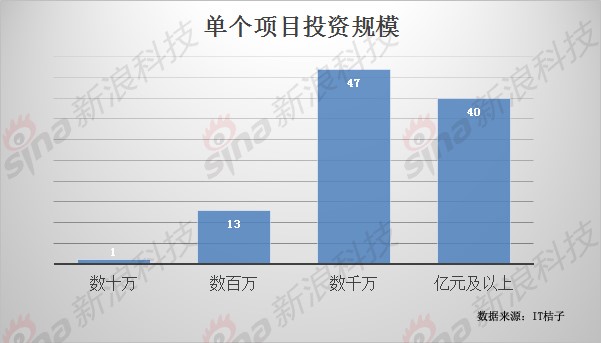

从高瓴的单笔投资金额来看,要么不出手,要么一出手就是大手笔,喜欢下重注,每笔约在千万人民币以上的居多。

以高瓴投资京东为例,2010年的张磊投资了京东近3亿美元,但刘强东当时的融资需求只有7500万美元。张磊告诉刘强东:“这个生意要不让我投3亿美元,要不我一分钱都不投,因为这个生意本身就是需要烧钱的生意,不烧足够的钱在物流和供应链系统上是看不出来核心竞争力的”。

这是当时国内的早期互联网企业的投资中单笔投资量最大的案子之一,高瓴也一度被人取笑“钱多人傻”。

然而,高瓴资本仍坚持自己的所作所为,强调对价值的投资,看重独立思考和深入研究的能力,在项目上不跟风。创业同理,在张磊看来,在创业创新中 “人多的地方不能去”,他将此总结为“傻X窗口”。

回头来看,正是张磊的偏执与坚持,使得京东自建物流有了竞争壁垒,并在B2C电商中迅速崛起。

2017年投逾20家企业 注重传统企业转型

2017年,高瓴资本一如既往地大手笔出资。新浪科技根据公开资料整理,2017年,不完全统计,高瓴资本涉及的投资事件近30起,包含一级市场和二级市场以及新三板,投资的企业超过20多家。

从2017年投资项目看来,高瓴资本依然看好医疗健康、企业服务,并加码消费升级,投资了Traveloka、摩拜单车、蔚来汽车以及优信集团等明星项目。

(该表单不包含IPO之后的项目)

值得注意的是,高瓴资本在2017年最大的一笔投资就是控股“一代鞋王”百丽,并为此豪掷531亿港元(折合人民币约470.66亿元)。从现金规模来看,百丽国际成为目前为止港交所史上最大规模的私有化交易。交易完成后,高瓴持有其57.6%的股份。

而在高瓴资本控股百丽之前,多家媒体报道称百丽是被迫退市,百丽要倒闭了,昔日鞋王的失败等等。作为一个被认为走向衰败的传统企业,高瓴资本的行为不为常人所理解。

张磊跟外部观点相反,他表示看好百丽。在控股百丽之后,张磊在内部讲话中指出,“你们见过哪个失败的企业,一年还能有几十亿的现金流?”他看到了百丽不一样的价值,“我们投过不少高科技公司,一些亚文化的创新公司也好,一些互联网的时尚公司也好,他们参观完百丽后都惊呆了:百丽做的这些事情,他们都做不了,太难了!”

张磊认为自己有责任用高科技的力量帮助传统产业通过科技驱动实现产业升级,线下与线上公司可以互相学习。此前,他也做出过这样的努力,高瓴曾投资液体洗涤剂生产厂家蓝月亮(Blue Moon),张磊曾安排蓝月亮高管接洽京东,研讨蓝月亮重新设计自己的包装,旨在让它们容易装进京东的投递箱。

这次,张磊和他的高瓴资本如何带领百丽的12万员工凤凰涅槃、重获新生,仍需要时间的检验。

与被投企业关系密切 擅长整合资源

控股百丽,帮助其转型升级,张磊是对于资源的整合有经验与自信,他带领着高瓴资本在维护关系方面得心应手。

从同行关系来看,高瓴资本与红杉资本中国合作最多。值得注意的是,随着BAT在投资领域内的攻城掠地,高瓴资本与其被投企业腾讯、百度等合作也比较多。比如,高瓴和腾讯都投资了摩拜单车、蔚来汽车以及微医集团等;高瓴和百度都投资了去哪儿网、爱奇艺等。尤其是高瓴与腾讯,关系非常密切,不仅合投比较多,上轮与下轮合作也很多。

高瓴比较擅长维护与被投企业的关系,除了共同投资之外,高瓴资本还会与被投企业共同建立合资公司。2017年,英杰华集团(AVIVA)、高瓴资本和腾讯签署协议拟在香港发展一家保险公司,专注数字保险服务。实际上,早在2015年,高瓴资本曾与百度共同发起百安保险。

与此同时,高瓴也喜欢为投企业做资源嫁接,张磊经常邀请被投企业参加高瓴资本的非正式聚会,并帮助他们牵线搭桥。“本人投资组合公司里的企业主们可相互取长补短,”张磊曾在接受《金融时报》采访时如是说道。根据报道,当年,腾讯入股京东,幕后推手就是张磊。

除此之外,此前,京东的亚洲一号自动化运营中心,就是在高瓴的撮合下由美的旗下的库卡建造的。过去几年,高瓴与腾讯联合在印尼、泰国、越南推广微信,还撮合了去哪儿与东南亚最大的线上旅游平台Traveloka达成战略合作。

团队低调神秘 2017年张磊曾三次成为焦点

高瓴资本的一切,离不开其掌门人张磊,其本人并不显山露水。但在2017年,张磊与其执掌的高瓴资本有三次成为舆论的焦点。

第一次因捐款被赞。2017年6月份,张磊向自己的母校中国人民大学捐款3亿人民币引起热议,那批曾经骂过张磊的“网友”,开始对他歌功颂德。此前,同为耶鲁大学校友的张磊,曾因为捐款陷入舆论漩涡,2010年1月,耶鲁大学校长宣布他们收到了2002届毕业生张磊888.88万美元的捐款,当时张磊被质疑“不捐款给中国反而捐款给美国”。

再一次引爆社交媒体是2017年10月,网传张磊和某男明星的花边新闻。于是,只在投资领域知名的张磊,突然就火遍了整个中国。不同于明星辟谣,张磊与其所在的高瓴资本并没有对外发声。

花边风波刚过后不久,2017年11月,红黄蓝教育集团在“虐童”事件爆发后,有网友发现,高瓴资本(HILLHOUSE CAPITAL MANAGEMENT,LTD。)入股红黄蓝,张磊也连带被舆论指责为“赚黑心钱”。这次高瓴资本没有沉默,“持有红黄蓝股份是之前IPO时买进的,不是新进的,言论属于误导。”

高瓴资本公关人员如是回应新浪科技。

在一次次焦点背后,高瓴资本被网友一遍遍搜索。但是,这个团队非常神秘,公开资料寥寥无几。张磊很少接受媒体采访,团队亦是如此。高瓴官网上除张磊的信息外,找不到其他合伙人的身影。

相关资讯

更多 »