盘点近5年PE/VC退出方式占比:IPO最理想 新三板出现井喷

上市并不是直投项目退出的唯一出路,事实上,直投机构的退出渠道相当丰富,如IPO、借壳上市、股权转让、并购(M&A)、大股东回购(多见于债权性质投资)、管理层收购等都是屡见不鲜,并且近年来有进一步多元化的倾向。下面我们将对直投机构的退出渠道进行逐一盘点。

1、IPO退出

VC/PE所投资企业实现IPO上市后,直投机构可以在锁定期后于二级市场出售所持有的股份,实现变现退出。

从当前的情况来看,境内外IPO依然是直投重要的退出渠道之一。2011年IPO退出项目占据了全部退出项目数的近80%,因此2012-2013期间A股IPO闭闸使得VC/PE的退出严重受挫。直投机构多采取“曲线救国”的方式,以借壳上市、并购、三板股权转让退出等方式完成项目退出,但需要支付的成本较高,尤其是借壳上市,不仅需要支付高昂的壳成本,在对认定的借壳上市监管趋严、标准趋向IPO的情况下,难度也越来越大。2014-2015年随着牛市的到来,IPO退出情况出现明显转暖,但占总退出数量的比重没有超过总退出数量的40%,显示IPO在直投机构退出渠道中已不再占据绝对的主导地位。

2011年到2015年底IPO退出案例数量和在总退出数量中的比重

虽然从IPO退出案例占总退出数量的比重来看,IPO作为退出渠道的重要性似乎在下降,但如果从账面回报率的角度来看,IPO作为直投机构最理想退出渠道的地位依然没有动摇。

2008年A股从高位直坠而下后,直到2013年末,IPO退出案例的平均账面回报一直处于下降通道,从2009年的11.4倍一路下滑至2013年的3.02倍,但大部分时候依然高于其他退出方式的平均回报倍数。2014年随着牛市的到来,IPO退出案例不仅数量飙升,平均账面回报也大幅反弹至7.8倍,进一步加强了IPO退出通道对直投机构的吸引力。

2009年-2014年IPO退出的账面回报金额和平均账面回报倍数情况

然而,IPO退出方式具有高账面回报率的很大一部分原因是,在我国现有的IPO审核制度下,新股的稀缺性导致一级市场和二级市场之间存在较大的价差。当注册制的脚步临近,新股发行的节奏预期会逐步加快,投资者对于上市的新股很可能也会“挑剔”起来。对直投机构来说,IPO通道通畅起来能够加快项目上市的频率,让资金更快周转,无疑是一大利好。但同时可能也会使得这一退出方式的回报率降低,或将导致IPO渠道的重要性进一步下滑。

2、借壳上市退出

借壳上市,即被投资公司通过收购一家市值较小的上市公司,将自身资产置入并置出壳公司资产,达到使被投资公司上市的目的。VC/PE机构可利用自身资源帮助被投资公司寻找合适的壳资源,使其上市后在二级市场套现退出。2011年前直投机构通过借壳上市退出的案例较少,但2012年底A股IPO遭到“关闸”后,随着排队上市企业形成“IPO堰塞湖”,借壳上市退出的案例数量和金额均持续上升。

2010年-2015年借壳上市案例(非退出)数量和发生金额情况

3、新三板挂牌、转让退出

VC、PE的另一种重要退出方式是通过新三板(全国股转系统)退出,其所投企业挂牌新三板后,直投机构即可通过做市、协议转让等方式将股份转让给其他持有者,从而完成退出。

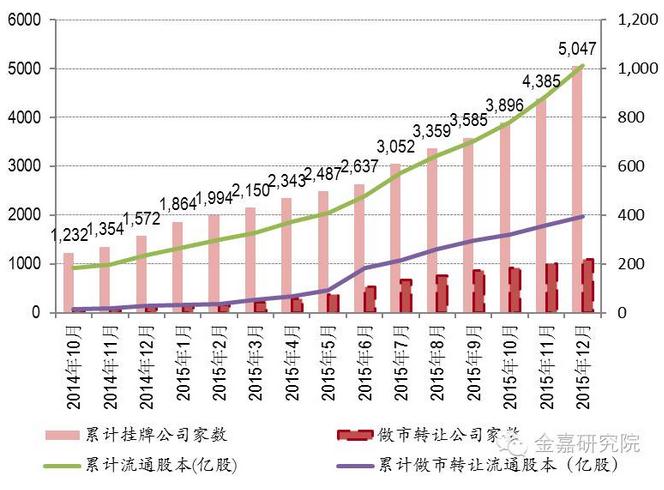

2014年前,新三板一直处于默默无闻的状态,通过这一途径退出的直投案例十分稀少。2014初新三板正式扩容, 8月起,新三板正式开始实施做市转让方式,使新三板市场交易的活跃程度出现飞跃。2014年下半年起,新三板行情转为火爆,挂牌数和交易量突飞猛进。此外,新三板进行分层、以及新三板作为上市企业并购潜在的优质标的池两大预期也使得VC、PE更乐见所投企业挂牌新三板。

这些因素共同作用,导致2015年新三板退出案例数出现井喷。

最新数据显示,2016年第一季度共发生VC退出573笔,其中495笔通过新三板,占比为86.4%;共发生PE退出415笔,其中300笔通过新三板,占比为72%。如果仅从案例数量而论,新三板已经成为直投机构退出的最主要方式。

新三板规模和做市交易活跃度不断提升

4、并购退出

使所投公司被其他公司兼并或收购,也不失为直投机构撤出风险资本的一个好方法。

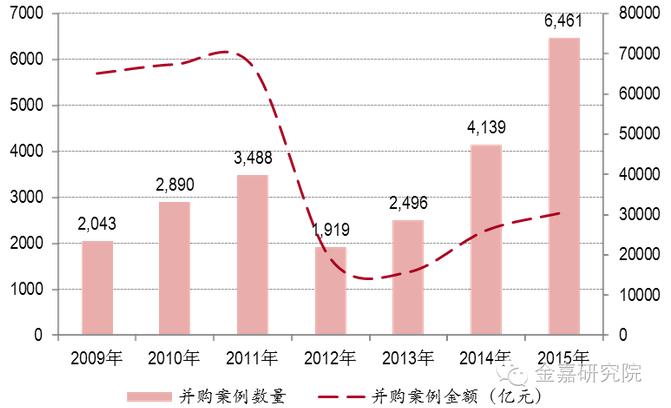

2013年以来,A股市场并购案例数量和金额逐年增加,促进了并购退出这一渠道的兴盛。2015年VC、PE通过并购退出的案例数量接近500起,而2012年这一数字仅为40起。

2009-2015年并购案例(非退出)数量和发生金额情况

然而,寻求被并购是一个相当麻烦的过程,选择合适的并购时机、并购买方,以及进行并购过程管理(信息披露管理、契约管理等)、合理估值等对被投公司及其背后投资机构的能力均为不小的挑战。可以看到,并购退出的退出回报倍数从总体上还是低于IPO。

2009-2014年并购退出案例的总账面回报金额和平均退出回报倍数

5、企业回购

MBO和股东回购可归纳为企业回购,此类退出方式具有风险和收益都较低的特点。其本质是有企业经营者或所有者从直投机构回购股份,通常对公司的经营管理并不会有很大影响,且经常作为直投机构投资协议条款的一部分,在企业经营状况不及预期的情况下直投机构要求被投企业履行条款回购股份。

也因此,企业回购方式的退出回报率总体来说最低,一些股东回购甚至是以偿还类贷款的方式进行,总收益不到20%。

6、其他股权转让

股权转让指的是VC/PE机构通过上述方式以外的其他方式,向其他投资者转让所持有的公司股权套现退出,例如私下协议转让、在区域股权交易中心(即四板)公开挂牌转让等。

通过对2011-2015年期间已公布账面投资回报情况的共280个股权转让退出案例进行整理,我们可以计算出每一年股权转让退出的加权平均账面投资回报倍数,情况如下。可以看到股权转让退出的平均账面回报倍数远低于上市和并购退出,但近年来整体呈现上升趋势。

2011-2015年股权转让退出案例的加权平均账面投资回报情况

7、清算

这可能是直投机构最不愿意看到的退出方式,因为采取这种方式就意味着项目已经彻底失败了,清算只不过是最后的止损措施,只要能够拿回投资就已经足够幸运。大概也因为这一缘故,采取清算方式退出的案例寥寥无几——近五年清算退出的案例总计不超过50家。

总结一下就是,根据当前的情况,不同退出方式的总体回报率排序应该是:上市退出(IPO、借壳)>并购退出> 新三板 > 股权转让 > 企业回购 > 清算。

从总体结构来看,VC/PE的退出渠道呈现多元化、均衡化的发展趋势,新三板、并购、MBO、股东回购等退出渠道的重要性出现显著上升。

相关资讯

更多 »